El Reglamento de IRPF ha sido modificado en materia de retenciones e ingresos a cuenta sobre rendimientos del trabajo

El incremento del Salario Mínimo Interprofesional (SMI) para este año 2024, llevado a cabo mediante el Real Decreto 145/2024, de 6 de febrero, elevó su cuantía hasta los 1.134 euros al mes. Este incremento además ha venido aparejado con la aprobación de una norma que modula los límites exentos de retención en el IRPF, con el objetivo de que las personas que cobren dicho SMI queden exoneradas de soportar merma por este concepto en sus nóminas.

Esta elevación de la cuantía mínima para practicar retenciones hasta los 15.876 euros se ha llevado a cabo mediante el Real Decreto 142/2024, de 6 de febrero (en vigor y con efectos a partir del 8 de febrero), que modifica el Reglamento del Impuesto sobre la Renta de las Personas Físicas (RIRPF), aprobado por el Real Decreto 439/2007, de 30 de marzo, en materia de retenciones e ingresos a cuenta.

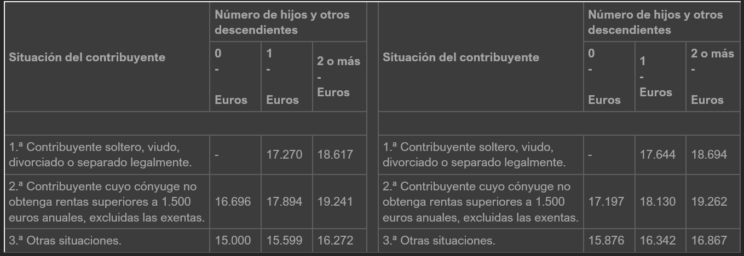

En esta tabla pueden apreciarse las modificaciones que la aprobación del Real Decreto 142 en materia de retenciones e ingresos a cuenta sobre rendimientos del trabajo:

Límite cuantitativo excluyente de la obligación de retener

Para evitar que los trabajadores que perciban el SMI soporten retención o ingreso a cuenta, se modifica el apartado 1 del artículo 81 del RIRPF, indicando las nuevas cuantías de los rendimientos de trabajo a partir de los cuales se practica retención e ingreso a cuenta, en función del número de hijos y otros descendientes y de la situación del contribuyente.

A continuación y en esta tabla, se pueden apreciar las cuantías vigentes hasta el 7 de febrero de 2024 (parte izquierda) y las nuevas cuantías establecidas por el Real Decreto 142/2024, vigentes a partir del 8 de febrero de 2024 (parte derecha).

Base para calcular el tipo de retención: nuevas cuantías de minoración para rendimientos netos del trabajo inferiores a 19.747,5 euros

Según el art. 83.3, d) del RIRPF modificado, la cuantía total de las retribuciones de trabajo, dinerarias y en especie se minorará en los importes siguientes cuando el rendimiento neto del trabajo fuera inferior a 19.747,5 euros:

- Si el rendimiento neto del trabajo es igual o inferior a 14.852 euros: 7.302 euros anuales.

- Si el rendimiento neto del trabajo es superior a 14.852 euros e igual o inferior a 17.673,52 euros: 7.302 euros menos el resultado de multiplicar por 1,75 la diferencia entre el rendimiento del trabajo y 14.852 euros anuales.

- Si el rendimiento neto del trabajo es superior a 17.673,52 euros e inferior a 19.747,5 euros: 2.364,34 euros menos el resultado de multiplicar por 1,14 la diferencia entre el rendimiento del trabajo y 17.673,52 euros anuales.

De esta forma, el salario mínimo interprofesional no quedaría sujeto a retención y para evitar el error de salto los salarios próximos a dicho salario mínimo interprofesional también se ven afectados por la mejora en la reducción a practicar a tal efecto.

Régimen transitorio: efectos temporales de la nueva regulación

Para aclarar los efectos temporales de la nueva regulación y reducir las cargas administrativas derivadas de su implementación, se introduce en el RIRPF la disposición transitoria vigésima primera («Cálculo del tipo de retención e ingreso a cuenta en el período impositivo 2024«). Así se establece que:

- Para determinar en el período impositivo 2024, el tipo de retención o ingreso a cuenta a practicar sobre los rendimientos del trabajo satisfechos con anterioridad al 8 de febrero de 2024, a los que resulte de aplicación el procedimiento general de retención se tendrán en cuenta las cuantías previstas en el apartado 1 del artículo 81 y la reducción de la letra d) del apartado 3 del artículo 83 de este Reglamento en vigor a 31 de diciembre de 2023.

- Para calcular a partir del 8 de febrero de 2024 el tipo de retención o ingreso a cuenta aplicable a los rendimientos que se satisfagan o abonen a partir de dicha fecha, se tendrá en cuenta la nueva redacción en vigor del artículo 81 y del artículo 83.3, c) del RIRPF, regularizándose, si procede, el tipo de retención o ingreso a cuenta en los primeros rendimientos del trabajo que se satisfagan o abonen a partir de dicha fecha. No obstante, a opción del pagador, podrá realizarse en los primeros rendimientos del trabajo que se satisfagan o abonen a partir del mes de marzo, en cuyo caso el tipo de retención o ingreso a cuenta a practicar sobre los rendimientos del trabajo satisfechos con anterioridad a esta fecha se determinará tomando en consideración lo dispuesto en el punto 1 anterior.

¿Tienes dudas con tus impuestos? En Moya&Emery podemos ayudarte

Si te ha interesado este tema y quieres conocer más sobre fiscalidad e impuestos, te invitamos a que sigas navegando por nuestro blog y no olvides que en Moya&Emery contamos con un equipo multidisciplinar de profesionales que pueden ofrecerte asesoramiento sobre las implicaciones fiscales que puedan derivarse en tu caso concreto y en función de tus circunstancias para que sepas qué impuestos debes presentar y hacer una planificación fiscal adecuada para ti, tu empresa o negocio. No lo dudes y ponte en contacto con Moya&Emery

DATOS DE CONTACTO

¡Llámanos!

Envía un correo a info@moyaemery.com o rellena nuestro formulario y nos pondremos en contacto contigo.

También puedes visitar nuestras oficinas:

- C/ Pere Dezcallar i Net, 11 (Palma)

- C/ Córdoba, 2 (Son Caliu)

www.moyaemery.com

Your point of view caught my eye and was very interesting. Thanks. I have a question for you.